|

|

Resumen electrónico de EIR, Vol. II, núm. 04

La deuda hogareña estadounidense está a punto de estallar

por Richard Freeman

Más de la mitad de los 287 millones de estadounidenses que viven en cada ciudad y pueblo, en cada estado de la nación, sobrevive día a día en virtud de la mayor burbuja de crédito al consumidor que se haya creado jamás. Se espera que para fines de 2002, las familias estadounidenses habrán acumulado 8,38 billones de dólares en deuda —unos 30.000 dólares por cápita— de los cuales 6,04 billones constituyen deuda hipotecaria y 2,34 billones crédito al consumo y otras deudas.

La mesa está puesta para que los estadounidenses se endeuden: cada año, los bancos envían por correo ofertas de tarjetas de crédito por valor de 25.000 millones de dólares —un promedio de 250 ofertas por hogar— de modo que puedan endeudarse en cantidades considerables en cualquier parte, con una a diez tarjetas de crédito; las cadenas de tiendas departamentales y de supermercados ofrecen sus propias tarjetas de crédito, además de aceptar las de los bancos; los servicios hipotecarios de las instituciones financieras alientan a los clientes a endeudarse poniendo de garantía sus casas, a sabiendas de que el dinero no se utilizará para mejorarlas. Las condiciones de crédito son tan laxas, que a menudo el deudor sólo tiene que dar la información más elemental para obtener el crédito.

La dependencia de los Estados Unidos del crédito es consecuencia de una degradación mayor: a mediados de los 1960, la oligarquía financiera de la City de Londres y Wall Street le impuso a los EU una orientación de sociedad posindustrial, que sacrificó la producción en las manufacturas, la agricultura y la infraestructura, ante una gigantesca burbuja especulativa.

El precandidato a la Presidencia de los EU para el 2004, Lyndon LaRouche, señaló el 12 de diciembre de 2002 en Budapest: "Antes del período 1964–71, la norma de la civilización era la producción, la producción de los medios y las condiciones para perpetuar y mejorar la vida humana. Nos orgullecíamos de la idea de que al individuo debía respetársele por la contribución provechosa que hiciere para las necesidades de la humanidad, cada uno a su manera. El invididuo, viéndose a sí mismo de este modo, tenía dignidad". El viraje de los EU hacia una sociedad de consumo, según LaRouche, es similar al de la antigua Roma: "Hacia el final de la Segunda Guerra Púnica, el carácter de Roma cambió. . . de una nación de campesinos productivos principalmente —agricultores—, para convertirse, no en una sociedad productora, sino en una consumista, ¡sin la ventaja de las tarjetas de crédito! Roma vivía de saquear al mundo que subyugaba. Y luego, la propia Roma se destruyó, cuando se convirtió en imperio".

Como sociedad de consumo, la economía ha adoptado rasgos fundamentales del Imperio Romano, empleando varios de sus principales métodos para sobrevivir. Como ya no son capaces de producir los bienes necesarios para la supervivencia continuada de su población, los EU recurren al uso de un dólar amañado, artificialmente fuerte, mediante el cual la burbuja financiera estadounidense se chupa en grandes volúmenes los bienes físicos necesarios de todo el mundo, no sólo de Asia Septentrional y Europa, sino también de México, Bangladesh, República Dominicana y los países en vías de desarrollo, en los que a los trabajadores ganan muy poco. Las importaciones de los EU de 2002 ascenderán a entre 470 y 500 mil millones de dólares más en bienes físicos de los que exportó, una cantidad sin precedentes.

Los hogares estadounidenses compran grandes cantidades de estos bienes a crédito. No podrían darse el lujo de comprarlos, de producirlos trabajadores estadounidenses u otros que ganen lo suficiente para tener un buen nivel de vida y salud. Esto se hizo dolorosamente patente la pasada "temporada de compras" navideñas, cuando el mentado "auge en las ventas" —lo que queda de la economía estadounidense— se tambaleó.

33 billones de dólares en deuda a punto de estallar

Los hogares estadounidenses también usan una enorme cantidad de crédito para adquirir casas y automóviles. En una economía física estadounidense que se derrumba (la producción de acero es considerablemente baja y la producción de máquinas herramienta es la mitad de lo que era hace 5 años), la construcción de vivienda y la producción de vehículos son los únicos 2 sectores viables de la economía. Los sectores de vivienda y automotriz hacen pedidos en cantidades significativas, por su necesidad de materiales, de bienes de otros sectores: en el caso del sector automotriz, acero (la producción sería mucho menor si no fuese por los pedidos de este sector), caucho, estaño, vidrio, etc.; en el de la vivienda, madera, productos prefabricados, cemento, etc.

En las compras a crédito sin precedentes de bienes importados, y de viviendas y automóviles, la mayoría representa el notable consumo del 20% de la población estadounidense de mayores ingresos; entre 1 y 10 millones de dólares en casas, autos Cadillac y Lexus, etc.. Para una buena parte del 80% restante de la población, muchas (aunque no todas) de las compras a crédito, representan algo más fundamental. Desde mediados de los 1960, el nivel de vida de ese 80% en el segmento de menores ingresos ha caído; en el último par de décadas, el ritmo de esa caída ha sido de 1 a 2% anual, medido en canastas de mercado reales de bienes de consumo y producción, como lo ha documentado EIR. Muchos de estos hogares usan el crédito para compensar la pérdida en su nivel de vida, y para cubrir necesidades básicas como vestido, comida y vivienda.

La mayoría de los hogares, excepto los del 20% de mayores ingresos, han adqurido su vivienda, automóvil, parte de su atención médica, algo de su vestido y demás, a crédito. Hacen malabares con una línea de crédito para pagar otra. Proceso que tiene un límite: la capacidad real de pago. En la economía en su conjunto, la deuda de los hogares ha crecido en cientos de miles de millones de dólares al año; miles de dólares por hogar. Los hogares no pueden seguir pagando el servicio de la deuda si su nivel de vida se estanca o cae 1 a 2% al año; o peor, si uno de los miembros de la familia pierde un empleo. Cada año, casi 1,5 millones de hogares ya no pueden manejar sus cuentas sin llegar al borde de la bancarrota, dejando de pagar sus deudas de consumo, y en pocos casos, aunque cada vez más, también sus hipotecas. De desatar la creciente crisis de desempleo un número significativo de bancarrotas simultáneas, eso hará estallar el apalancado e insostenible mercado de deuda hogareña de 8,38 billones de dólares (incluyendo el renglón de las hipotecas); ello, a su vez, provocará una implosión de la burbuja de la deuda interna estadounidense de 33,2 billones de dólares, de la cual la deuda hogareña es un componente principal. En ese momento, el sistema financiero estadounidense quedará destruido sin remedio.

Greenspan echa a andar la maquinita del dinero

La deuda total de los hogares estadounidenses ha crecido a mayor velocidad desde 1995, inducida por el presidente de la Reserva Federal de los EU, Alan Greenspan. Durante los últimos cinco años, Greenspan ha realizado esfuerzos desesperados por impedir la implosión del quebrado sistema financiero mundial posterior a Bretton Woods, del que penden 400 billones de dólares en obligaciones especulativas, comenzando con los 300 billones en peligrosas apuestas en derivados. Para ello, Greenspan puso la máquinita de dólares a todo vapor, imprimiendo un muro de dinero y poniendo a los EU rumbo al tipo de explosión hiperinflacionaria vivida por la República de Weimar en la Alemania de 1923.

En esta geometría, Greenspan se ha concentrado en tratar de acumular deuda hipotecaria y de crédito al consumidor. Sus 12 reducciones a las tasas de interés en 2001–02, las llevaron a 1,25%, su nivel más bajo en 4 décadas. Además, ha creado el fenómeno del "refinanciamiento en efectivo", mediante el cual el propietario de una vivienda toma una nueva hipoteca contra el aumento artificial del valor de mercado de su propiedad, se hace de efectivo, y usa gran parte para adquirir bienes de consumo. Estas medidas de Greenspan representan una peligrosa necedad. Para evitar que la burbuja de la deuda hogareña se derrumbe, la aumenta, inyectándole nueva deuda, que la hace más insostenible.

El volumen real de fondos inyectados a la economía para el gasto del consumidor, supera con mucho las cifras oficiales, como lo mostraremos.

La naturaleza precaria de la burbuja de la deuda hogareña ha producido alarma. Stephen Roach, director de economía global del banco de inversión Morgan Stanley, advirtió en un artículo del 2 de agosto de 2002 en el diario Financial Times, que hay "buenos motivos para creer que el ciclo de las propiedades [bienes raíces] está a punto de volcarse", lo que le movería el piso al truco del refinanciamiento en efectivo. Más aún, "los hogares estadounidenses todavía se encuentran en un estado de negación y los desequilibrios de los 1990 aún deben corregirse plenamente".

La crítica limitada de Roach pasa por alto 3 cuestiones importantes: 1) que la crisis actual va más allá de una crisis cíclica; se trata de una desintegración de una magnitud mayor a cualquier cosa que haya ocurrido en los últimos 500 años; 2) que la expansión del crédito hogareño ha alcanzado un verdadero límite físico, en el que el servicio de la deuda no puede pagarse; 3) que una solución a esta crisis implica, como Lyndon LaRouche ha señalado, primero someter al quebrado sistema financiero a una reorganización por bancarrota, incluyendo mucha de la deuda inflada por medio de prácticas usureras.

Una solución efectiva debe considerar el carácter de emergencia de la crisis de desintegración, y no que se aborde con meras medidas anticíclicas —como la de inflar los agregados monetarios—, que empeoran la crisis. Esto requiere urgentemente que se lleve a cabo la propuesta de LaRouche de crear un nuevo sistema monetario, un Nuevo Bretton Woods, para generar grandes volúmenes de crédito a bajas tasas de interés, dirigido a remplazar la quebrada burbuja de la deuda; crédito para constuir los corredores de desarrollo de un Puente Terrestre Eurasiático, y para emprender la recuperación en los EU en base al proyecto de infraestructura Súper TVA, como lo denomina LaRouche.

La sociedad posindustrial creó la burbuja de deuda

La oligarquía financiera que impuso un modelo de "sociedad posindustrial" en los EU a mediados de los 1960 generó el crecimiento hiperbólico del endeudamiento estadounidense durante los últimos 35 años, impulsando grandes ciclos de endeudamiento, tanto en los sectores productivos como los no productivos de la economía estadounidense. Esta política no se aplicó de una sola vez, sino más bien en fases. La decisión del 15 de agosto de 1971 del presidente Richard Nixon, de sacar al dólar del patrón de reservas de oro, puso fin a la era de crecimiento relativamente exitoso del sistema de tipos de cambio fijos de Bretton Woods, de 1945–1968, instituido por Franklin D. Roosevelt. Después de 1971, el mundo cayó bajo la égida del sistema de tipos de cambio flotantes, que apartó los flujos financieros de los flujos productivos. En 1979–1980, Paul Volcker, presidente de la Reserva Federal con Jimmy Carter, elevó las tasas de interés a la estratósfera —alcanzando un tasa prima de interés de 21,5% en diciembre de 1980—, llevando al posindustrialismo a lo que Volcker denominó la "desintegración controlada" de la economía estadounidense. Esto agotó de forma permanente las franjas industriales del Medio Oeste estadounidense y de Nueva Inglaterra. La ley tributaria Kemp–Roth de 1981 y la ley Garn–St. Germain de 1982, que desregularon el sistema bancario estadounidense, fomentaron la especulación bancaria y de bienes raíces.

Surgieron prácticas especulativas y, con ello, se disparó el endeudamiento. De fines de los 1970 a los 1990, muchas de las adquisiciones altamente especulativas de empresas se financiaron con un apalancamiento sin precedentes, es decir, con deuda. La expansión de los sectores de telecomunicaciones y de las llamadas empresas punto com durante los 1990, produjo otra montaña de deuda. Por su parte, muchos hogares del 20% de mayores ingresos usaron todo tipo de endeudamiento para comprar costosos automóviles, viviendas y bienes de lujo. Las instituciones hipotecarias Fannie Mae y Freddie Mac dispusieron billones de dólares en deuda para facilitar la venta de viviendas. Muchos aprovecharon el truco del "refinanciamiento en efectivo" para comprar casas.

El lado productivo de la economía estadounidense también se endeudó, a menudo con riesgosas implicaciones. La depresión progresiva de la economía física hizo que muchas empresas se endeudasen sólo para sobrevivir y cubrir gastos tales como la nómina de los empleados. Muchas empresas pequeñas subsisten porque el propietario se endeudó con su tarjeta de crédito o hipotecando su casa para mantener abierto el negocio. Los agricultores se endeudaron para no perder sus fincas. Los hogares, con una caída en el nivel de vida de 1 a 2% anual por décadas, compensaron la pérdida de su poder adquisitivo endeudándose con tarjetas de crédito o hipotecas para cubrir los carísimos gastos médicos, de vestido, mobiliario, transporte y alimentación.

Crecimiento sin precedentes de la deuda hogareña

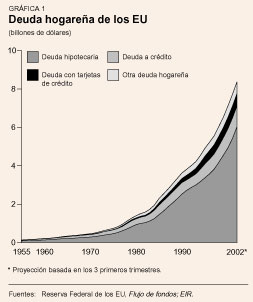

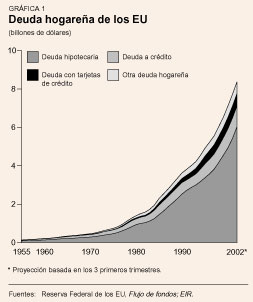

La gráfica 1 muestra la trayectoria hiperbólica del crecimiento de la deuda de los hogares estadounidenses, como consecuencia del modelo de la sociedad posindustrial. La gráfica muestra los componentes principales de la deuda hogareña; la deuda hipotecaria contribuye con aproximadamente tres cuartas partes de la deuda hogareña total. Esta deuda empezó a crecer con rapidez en los 1970–80, alcanzando los 4,914 billones de dólares en 1995; pero para fines de 2002, se esperaba que alcanzace los 8,383 billones, lo cual representa un aumento de 70,5% desde 1995, o un ritmo de crecimiento anual de casi 10%.[1] Nada más la deuda de los hogares estadounidenses es mayor que toda la deuda pública, privada y hogareña combinada de casi todos los países del mundo. Sólo en 2002, creció a la extraordinaria suma de 659 mil millones de dólares.

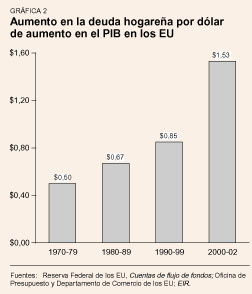

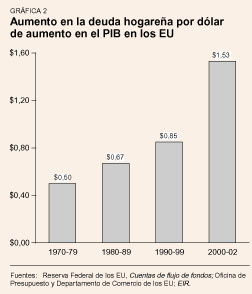

La gráfica 2 documenta la desquiciada situación de los EU: la deuda de los hogares crece más rápido que el Producto Interno Bruto (PIB). En los 1970, la deuda de los hogares creció en 50¢ por cada dólar de aumento en el PIB; pero en el período de 2000–02, la deuda hogareña aumentó 1,53 dólares por cada dólar de aumento en el PIB. De otra manera: mientras que en los 1970 sólo se necesitaban 50¢ de deuda hogareña para lograr un aumento de un dólar en el PIB, hoy, se requiere inyectar 1,53 dólares para alcanzar un aumento de un dólar en el PIB.

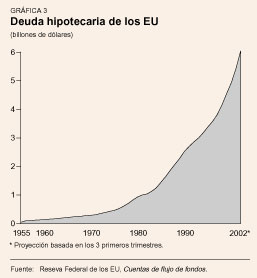

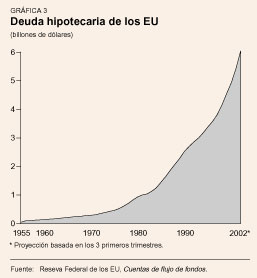

Las hipotecas y la deuda de las tarjetas de crédito son las dos fuerzas principales que impulsan el aumento de la deuda hogareña estadounidense. El precio de las casas es exorbitante, sin ninguna relación con la realidad, debido a la explosión de la deuda hipotecaria, respaldada por las actividades de financiamiento de Fannie Mae y Freddie Mac, y la inyección de dinero de Greenspan, cuya reducción de tasas de interés ha bajado las hipotecas a 30 años, por ejemplo, a 5,93%, su nivel más bajo en 4 décadas. Esto fomentó la explosión del endeudamiento hipotecario y las compras sin precedentes de casas nuevas y usadas. La gráfica 3 muestra que hasta 1981, la deuda hipotecaria estaba todavía por debajo del billón de dólares. Luego empezó a despegar. Desde 1995, el crecimiento ha sido constante, casi duplicándose en 7 años. Entre 2001 y 2002, la deuda hipotecaria aumentó en 610 mil millones de dólares —un ritmo de crecimiento de 11,2% anual—, suma que constituye el 90% de los 659 mil millones de dólares de aumento de la deuda hogareña total estadounidense en 2002.

A su vez, el crecimiento en la deuda hipotecaria financia el aumento en el valor ficticio de las viviendas. Considérese, por ejemplo, una mansión de 600 mil dólares. La casa en realidad valdría unos 250 mil dólares en términos de lo que cuesta construirla considerando mano de obra, materiales, y una ganancia razonable. Los otros 350 mil dólares del valor representan el aumento artificial en un mercado de vivienda manipulado y muy especulativo. Los ejemplos abundan: entre marzo de 2000 y noviembre de 2002, el precio promedio de una casa en el condado de Arlington, Virginia, cerca de Washington, creció de 240 mil a 416 mil dólares, un increíble aumento de 73% en 2 años y medio. En San Diego, el precio promedio de la vivienda crece en más del 15% anual, para rebasar los 350 mil dólares por casa.

Al comprar esas casas, los estadounidenses financian y capitalizan la porción ficticia del valor de la vivienda en una hipoteca. El costo total de la hipoteca puede consumir entre el 35 y el 40% del ingreso hogareño. Las familias no pueden pagar la hipoteca y al mismo tiempo cubrir otros gastos esenciales para subsistir. Esta situación es insostenible; la creciente ola de moras en las hipotecas hará estallar esta burbuja de 6 billones de dólares en deuda; lo que, a su vez, por sí mismo podría hundir el sistema financiero mundial.

La deuda con las tarjetas de crédito

El crecimiento de la deuda hipotecaria tuvo un doble cometido: financió el auge de la vivienda, y aportó el efectivo para el gasto de los consumidores, con el truco del refinanciamiento en efectivo.

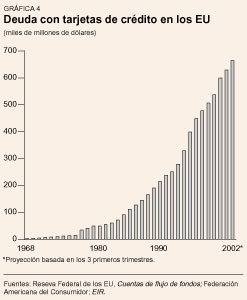

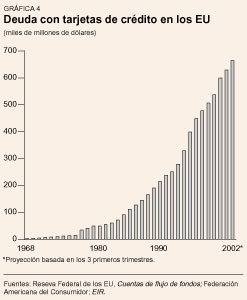

Las familias acumulan mensualidades de pago de deudas cuando compran automóviles, muebles o electrodomésticos a crédito. Las compras de automóviles crecen a gran velocidad debido a que los departamentos de financiamiento de las empresas automotrices ofrecen planes de pago con 0% de interés y sin enganche. Pero el componente de la deuda hogareña que crece más rápido —y de hecho, de todas las categorías de deuda del sistema financiero estadounidense— es el de la deuda con tarjetas de crédito. La gráfica 4 muestra que antes de 1968 prácticamente no existía la deuda con tarjetas de crédito; aun en 1980, era pequeña. Eso cambió de forma impresionante entre 1990 y 2002, cuando se triplicó la deuda con tarjetas de crédito, de 215 mil millones de dólares a 665 mil millones, en tanto que las familias procuraban su dinero de plástico.

Una tarjeta de crédito puede ofrecer la realización de una fantasía: uno puede comprarse zapatos marca Gucci, un moderno sistema de audio para la televisión, incluso unas vacaciones en la Riviera, y no te preocupas, nomás lo cargas a la tarjeta de crédito. Muchas familias que pertenecen al 20% del grupo de mayores ingresos, y algunas del 80% de ingresos inferiores, a menudo compran sus fantasías de este modo. Pero para la la mayoría de los hogares del 80% de ingresos inferiores, la Visa o la Mastercard no son un instrumento para realizar fantasías. Para ellos, la tarjeta de crédito se ha convertido en una necesidad. En las últimas 2 décadas, en la medida en que la mayoría de estos hogares ha visto disminuir su nivel de vida en términos reales, sustituyeron la pérdida de su ingreso pidiendo prestado más y más de las abundantes tarjetas de crédito.

Las familias usan cada vez más la tarjeta de crédito para pagar gastos médicos que no cubren las pro genocidas organizaciones del "cuidado de la salud". Durante el 2000, el Proyecto Bancarrota del Consumidor, copresidido por Elizabeth Warren de la Escuela de Derecho de Harvard, dio a conocer el informe, "Problemas médicos y solicitudes de bancarrota". Según sus encuestas, durante 1999 hubo 1.281.581 familias que se declararon en quiebra, de los cuales casi el 40% se debió completamente, o en parte, a crisis médicas. Muchas familias, desesperadas, cargaron a sus tarjetas de crédito entre 15 y 25 mil dólares en gastos médicos, antes de solicitar la bancarrota.

¿Qué tan grande es la deuda en tarjetas de crédito por hogar? Hoy, unos 86 millones de familias, de un total de 107 millones en los EU (un 80%), tienen una tarjeta de crédito y, aproximadamente, 56 millones de ellas cubren sus mensualidades. La gráfica 5 muestra que el saldo promedio de las tarjetas de crédito se ha septuplicado desde 1980, al nivel actual de 11.794 dólares. Con las tasas de interés actuales, el servicio para este saldo promedio cuesta 1.800 dólares anuales por familia.

El refinanciamiento en efectivo

El Consejo de Gobernadores de la Reserva Federal enumera oficialmente el volumen de crédito para propósitos de compras del consumidor, como la suma del total de deuda incurrida —es decir, la cantidad prestada—, deuda de tarjetas de crédito y otra deuda hogareña. Pero el volumen real de crédito emitido para el gasto del consumidor en realidad es mucho mayor.

Durante la última década, la práctica del refinanciamiento en efectivo ha adoptado proporciones monstruosas. Las familias han utilizado su vivienda no sólo como resguardo y lugar para impartir cultura e ideas a sus niños, sino como una inversión sobre la cual se endeudan para su gasto de consumo. Las familias se endeudan poniendo sus viviendas como garantía para recibir un refinanciamiento en efectivo y en la forma de hipotecas sobre el activo. La mitad de los préstamos hipotecarios no se gastan en vivienda, sino en consumo. EIR puede mostrar que el total combinado del refinanciamiento en efectivo y de esta mitad de los préstamos hipotecarios sobre el activo, es mayor que el total oficial del crédito que la Reserva Federal afirma se extiende para las compras del consumidor.

El refinanciamiento en efectivo es un truco riesgoso. El arreglo consiste en que el propietario de una vivienda obtiene una nueva hipoteca mayor sobre su casa, cuyo valor se ha elevado debido a la burbuja de los bienes raíces. Con el efectivo nuevo, paga su hipoteca vieja y algo de su deuda de la tarjeta de crédito, y el resto lo gasta en consumo. Por ejemplo, digamos que una vivienda ha subido su valor, de 225 mil dólares en 1999, a 300 mil en 2002. Y supongan que en 1999, el propietario pidió un préstamo hipotecario por 225 mil dólares para comprar la casa (que no es la práctica común, pero podemos hacer esta suposición de financiamiento del 100%, sin perder de vista el asunto). El 2002, el propietario obtuvo una hipoteca por 300 mil dólares. Con esa suma, paga la hipoteca original de 225 mil dólares, paga la tarjeta de crédito y otras deudas, y le quedan 40 dólares para comprarse un automóvil, un nuevo sistema de sonido, etc.

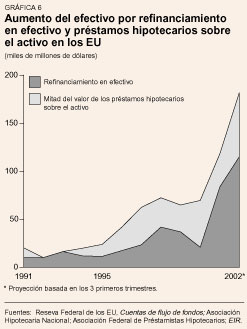

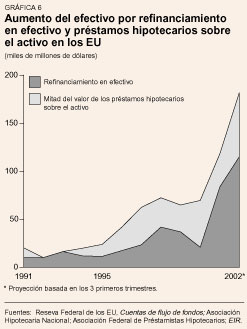

La gráfica 6 muestra, en la curva inferior, que el crecimiento del efectivo obtenido del refinanciamiento en efectivo, se ha multiplicado por diez, de 10 mil millones de dólares en 1991, a 115 mil millones en la proyección para el 2002.

La otra forma importante de endeudarse usando tu casa como garantía, es el préstamo hipotecario sobre el activo. A diferencia del refinanciamiento en efectivo, este préstamo no refinancia la deuda hipotecaria, sino que se trata de un préstamo sobre el activo pagado de la construcción. Los economistas de la Reserva Federal reconocen que la mitad de los fondos que obtienen los propietarios de este modo, no se utilizan para la ampliación de la vivienda o ninguna mejora, sino para el consumo. La gráfica 6 muestra, en la curva superior, el crecimiento de esta mitad del valor de esos préstamos que, de hecho, se utiliza para el gasto del consumidor. Este valor se ha sextuplicado de 10.200 millones en 1991, a los 66.800 millones que se proyectan para 2002.

El 2002, el crédito total extendido para el gasto del consumidor fue muy alto. Según cifras de la Reserva Federal de los EU, el crédito oficial extendido para ese fin, —la suma total de la deuda incurrida, la de las tarjetas de crédito y otra deuda hogareña— fue de unos 87 mil millones de dólares. Pero el 2002, tan solo el total combinado del refinanciamiento en efectivo y la mitad de los préstamos hipotecarios sobre el activo, sumaron 181.800 millones de dólares; bastante más. Estos fondos le dieron un fuerte empujón al gasto del consumidor.

La tabla 1 muestra el nivel verdadero del crédito que se genera cada año de todas las fuentes para el gasto del consumidor. La columna 2 muestra la cantidad anual de nueva deuda en tarjetas de crédito, y la 3 muestra el total de la deuda incurrida y otra deuda hogareña. La suma de estas columnas representa el total de crédito nuevo para el gasto del consumidor, como lo informa oficialmente la Reserva Federal. La columna 4 muestra el nuevo efectivo por concepto del refinanciamiento en efectivo, y la 5, el total de los préstamos hipotecarios sobre el activo. Así, el nivel real del crédito para el gasto del consumidor es la suma de las diferentes fuentes, mismo que se multiplicó por treinta, de 8.200 millones de dólares en 1991, a 268.900 millones el 2002. Esto es mucho más de lo que la Reserva Federal admite y explica el porqué Greenspan está tan decidido a mantener el crecimiento de la burbuja de los bienes raíces, a fin de crear crédito para el consumidor.

El servicio de la deuda

Este sistema de endeudamiento es insostenible. La deuda hogareña estadounidense está llegando a un punto en el que es tan grande que no puede manejarse con los sueldos y salarios de la población. La gráfica 7 muestra que en 1955, la deuda hogareña representaba sólo el 65% del nivel de los sueldos y salarios, y que no fue sino hasta 1985 que rebasó ese nivel. Hoy, la proporción ha subido a 1,64.

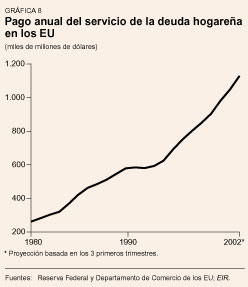

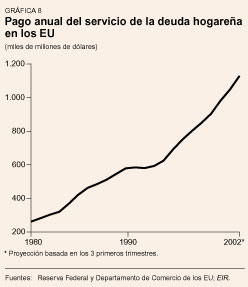

La acumulación de toda esa deuda tiene un precio. El 2002, cuando la deuda total de los hogares llegó a 8,38 billones de dólares, se hizo más pesado el servicio de la deuda (el pago anual de intereses y parte del principal). La gráfica 8 muestra que el servicio de la deuda que deben honrar los hogares se cuadruplicó, de 261 mil millones de dólares en 1980 a 1,128 billones el 2002; un promedio anual de deuda de más de 10.000 dólares por hogar.

Este servicio de la deuda está aplastando a la población, en especial al sector del 80% con menores ingresos. La gráfica 9 muestra que en 1980, el servicio de la deuda consumía en promedio 18,9% de los sueldos y salarios estadounidenses, y el 2002, 22,1%. Pero, por alto que sea, el promedio simple sólo muestra la mitad del cuadro. Una persona que gana un millón de dólares al año puede pagar unos 30 mil dólares anuales del servicio de su deuda, lo cual es una suma considerable, pero apenas el 3% de su salario. Este 3% de esta persona se mezcla con la proporción de otros hogares en un promedio nacional.

Al menos 20 millones de hogares de los del 80% de menores ingresos, paga entre el 35 y 70% de su sueldo o salario en el pago del servicio de la deuda de su hipoteca, su automóvil, su tarjeta de crédito y otras deudas. Eso está desangrando a los hogares estadounidenses. En cuanto la deuda cruza el umbral de lo excesivo, sólo puede pagarse con una emisión mayor de crédito, per eso no representa una solución final.

Cuando una familia ya no puede satisfacer sus obligaciones de deuda, se acoge a la bancarrota personal. La gráfica 10 muestra la proyección para el 2002, con una cifra histórica de 1.572.672 hogares que se habrían declarado en bancarrota. En los últimos 12 años (evitando la doble contabilidad), uno de cada diez hogares estadounidenses se ha visto obligado a declararse en bancarrota. El aspecto más alarmante de la ola de bancarrotas, es que un número creciente de hogares se acogen a ésta por su deuda hipotecara, no sólo por no cumpir con las tajetas de crédito u otro tipo de deuda incurrida.

El 5 de diciembre de 2002, el director de investigaciónes de la Asociación de Banqueros Hipotecarios le dijo a EIR que él calcula que el nivel de refinanciamiento en efectivo caerá en 2003 a la mitad del nivel de 2002, lo que reduciría el efectivo que se obtiene por ese medio, de unos 115 mil millones de dólares, a 57.500 millones de dólares aproximadamente. Esto reducirá la suma de dinero que los hogares han usado para pagar sus otras deudas y para comprar bienes, muchos de los cuales son necesarios para la sobrevivencia, agravando las ya severas presiones de liquidez de los hogares.

La burbuja de la deuda hogareña se desplomará, al tiempo que el sistema se acerca con rapidez al límite en el que una gran parte de los hogares no puedan pagar. El desplome de estos 8,38 billones de dólares de la burbuja de deuda hogareña, derribará la burbuja de la deuda total estadounidense de 33,2 billones de dólares, en una reacción en cadena. Eso hará pedazos al quebrado sistema financiero mundial.

[1] EIR se basó en información de la deuda hogareña total estadounidense, y otras categorías de deuda, de los primeros 9 meses del 2002, e hizo proyecciones para el total anual.

|

|

|

|

|

|

|

|